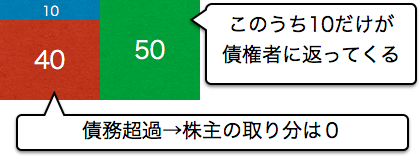

例えば政府が窓1つに対して年間10万円の税を課すと決める。ある家の主人は税を逃れるために4つある窓のうちの1つを塞ぐ。このとき政府の税収はプラス30万円だが、家の主人の負担は30万円と窓1つとなる。

この税制はばかげている。というのは初めからこの家の主人に30万円の定額税を課せば、窓1つの分だけ主人の負担を少なくしながら、政府は同じ税収を得ることができるからだ。

このばかげた税はイングランドに19世紀まで実在した。彼の地の古い建物にはレンガで塞がれた窓をいまでも見ることができる。そして現代の日本にも、残念ながら、このようなばかげた税が存在する。

例えば特定の投資を実行した場合と他の投資を実行した場合とで税負担が異なる。研究開発を行った場合にのみ減税が受けられるというように。あるいは多額の現預金を保有する企業に課税すべきとの話も近頃聞かれる。

このような税はその額面を超えて負担を生む。企業は誰かに言われずとも利益を追求するので、もっとも生産性が高いだろう投資を自発的に行う。その意思決定を歪めることは、より生産性の低い投資へのシフトを奨励するのと同じことになる。

税は人々の行動をなるべく歪めない仕方で課されるべきである。税の三原則の一つとして財政学の教科書でもおなじみのこの原則は、教科書の外ではあまり相手にされる気配もない。

それどころか選挙のたび、こんな人や企業には特別に減税を設けますよ、という利益誘導が公然と主張される。浅ましいことだ。その減税が生み出す歪みは隠れた負担となり、僕らの経済をいまも蝕んでいる。